Каждый автомобилист, являющийся законным владельцем транспортного средства, сталкивается с необходимостью оплаты специального платежа, неслучайно называемого транспортным налогом. Этот обязательный платеж представляет собой компенсацию, взимаемую за проезд по дорогам, пользование государственной инфраструктурой и поддержание безопасности на дорогах. В большинстве стран, включая Россию, транспортный налог является одним из неотъемлемых элементов владения автомобилем.

Таким образом, знание и правильное выполнение расчёта транспортного налога являются неотъемлемыми навыками для каждого автовладельца. Однако, многие люди испытывают затруднение при понимании процесса расчёта этого налога. Точность и правильность расчёта являются ключевыми факторами, определяющими размер платежа и избежание потенциальных штрафов.

В данной статье мы рассмотрим основные аспекты, приведём детальные инструкции и поделимся полезными советами по эффективному рассчёту транспортного налога на автомобиль. Благодаря этой информации, вы сможете лучше разобраться в процессе и стать уверенным владельцем, знающим свои права и обязанности при оплате данного платежа.

Определение базы налогообложения

База налогообложения — это сумма, по которой производится расчет транспортного налога. Величина базы определяется исходя из таких параметров автомобиля, как мощность двигателя, объем двигателя, возраст, тип топлива и другие характеристики. В зависимости от конкретных требований законодательства, база может быть вычисляемой числовой величиной или классифицирующей категорией.

Необходимость правильно определить базу налогообложения обусловлена желанием государства сформировать честную и справедливую систему налогового обложения автомобилей. Точность и объективность определения базы позволяет установить соответствующую ставку налога, что способствует сбору необходимых средств в бюджет и поддержанию порядка в сфере транспортного налогообложения.

Для определения базы налогообложения могут применяться стандартные методы, предписанные законодательством, либо специальные формулы и алгоритмы. Важно учесть, что база налогообложения является переменной величиной, которая может изменяться в зависимости от изменения параметров автомобиля или при наступлении определенных событий (например, переоформление транспортного средства).

В следующих разделах мы рассмотрим основные критерии, которые влияют на определение базы налогообложения, и ознакомимся с конкретными примерами расчета транспортного налога на автомобиль.

Определение категории транспортного средства

Определение категории автомобиля основано на ряде характеристик, таких как тип двигателя, объем двигателя, мощность, технические характеристики и другие. Каждая из этих характеристик играет свою роль при классификации.

Тип двигателя является одним из основных факторов, влияющих на категорию автомобиля. Можно выделить два основных типа двигателей: бензиновый и дизельный. Каждый тип имеет свои особенности и требования к классификации.

Объем двигателя также является фактором, влияющим на категорию автомобиля. Чем больше объем двигателя, тем выше классификация и, соответственно, транспортный налог.

Мощность транспортного средства также учитывается при определении его категории. Чем выше мощность, тем выше классификация и налоговые ставки. Это связано с тем, что более мощные автомобили обычно требуют больше ресурсов и могут вносить больший вклад в загрязнение окружающей среды.

На основе анализа данных по типу двигателя, объему двигателя и мощности транспортного средства мы можем определить его категорию и соответствующий транспортный налог. Это позволяет государству эффективно управлять и контролировать общую налоговую нагрузку и вклад автовладельцев в экономику.

В следующих разделах мы рассмотрим подробнее каждую из характеристик и процесс их учета при определении категории транспортного средства.

Определение мощности транспортного средства

Мощность автомобиля отражает его способность обеспечивать движение, разгон, поднимать грузы и обеспечивать комфорт во время поездок. Введение системы измерения мощности автомобилей позволяет сравнивать различные модели и принимать обоснованные решения при выборе автомобиля. Важно отметить, что мощность может различаться у разных типов двигателей, таких как бензиновые, дизельные, электрические и другие.

- Мощность автомобиля измеряется в лошадиных силах (л.с.) или киловаттах (кВт).

- Лошадиные силы – это традиционная единица измерения мощности автомобилей, которая происходит от конных возкой засчной приближенной к мощности ранней паровой машины.

- Киловатты – это современная метрическая единица измерения мощности, которая широко используется в промышленности и научной сфере.

Для определения мощности автомобиля существуют различные способы и техники, включая испытания на специальных стендах, расчеты по математическим формулам и измерения различных параметров двигателя. Комплексное определение мощности позволяет получить наиболее точные результаты для использования в расчете транспортного налога и сравнении автомобилей.

Определение ставки налога

В данном разделе будет рассмотрена процедура определения ставки налога, которая взимается с владельцев автотранспортных средств в соответствии с законодательством.

Ставка налога является основным параметром, определяющим сумму, которую необходимо уплатить в бюджет государства за владение транспортным средством. Это процентное значение, представляющее собой долю от оценочной стоимости автомобиля.

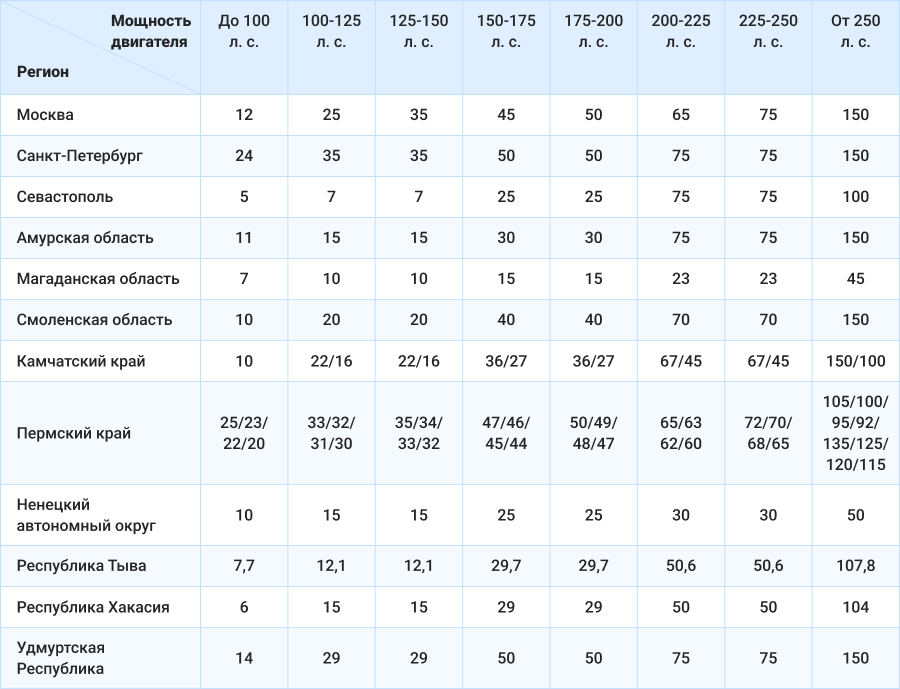

Определение ставки налога обычно основано на различных факторах, включая характеристики автомобиля, его возраст, техническое состояние, мощность двигателя и прочие параметры. Кроме того, ставка налога может зависеть от установленных региональных и федеральных нормативов, а также от возможных льготных условий, предоставляемых определенным категориям населения.

При определении ставки налога применяются различные методы, включая актуальные тарифные сетки, коэффициенты, которые могут увеличивать или уменьшать ставку в зависимости от определенных факторов, и другие способы. Основной целью данных методов является установление справедливого размера налога, который соответствует стоимости, использованию и экологическому влиянию автомобиля на общество.

Важно отметить, что ставка налога может пересматриваться и изменяться периодически в соответствии с масштабными изменениями в законодательстве или экономической ситуации. Поэтому владельцам автотранспортных средств рекомендуется регулярно ознакамливаться с последними обновлениями в данной области, чтобы правильно и своевременно произвести расчет налога на свой автомобиль.

Изучение механизмов определения налоговых тарифов

В данном разделе мы рассмотрим основные механизмы, которые используются для определения налоговых тарифов на автомобили. Под налоговым тарифом понимается процент, который устанавливается на основе ряда факторов, влияющих на стоимость содержания транспортного средства.

Определение тарифа налога является сложным процессом, который включает в себя анализ ряда экономических, социальных и экологических аспектов. Он основывается на принципах обеспечения финансовой устойчивости государства, а также на создании стимулов для использования более экологически чистых и эффективных автомобилей.

- При определении тарифов налога учитывается техническое состояние автомобиля. Это может включать возраст автомобиля, его пробег, техническую исправность и другие параметры, которые свидетельствуют о состоянии и надежности транспортного средства.

- Также важным фактором при определении тарифа налога является мощность двигателя автомобиля. Чем больше мощность, тем выше налоговый тариф, поскольку автомобили с более мощными двигателями обычно требуют больше ресурсов для обслуживания и оказывают большее влияние на окружающую среду.

- Особое внимание уделяется также экологическим показателям автомобилей. На данный момент существуют стандарты и классификации, регулирующие выбросы вредных веществ и парниковых газов от автомобилей, и они также используются при определении налоговых тарифов.

- Некоторые специфические факторы, такие как тип кузова, используемое топливо и применяемые технологии, также могут влиять на тарифы налога. Например, электромобили могут иметь более низкие налоговые тарифы, поскольку они не используют топливо и не выбрасывают вредные вещества.

В общем, процесс определения тарифа налога на автомобиль является сложным и многоуровневым. Он учитывает ряд факторов, которые влияют на стоимость содержания транспортного средства и варьируются в зависимости от законодательства и налоговой политики каждого конкретного государства.

Применение коэффициентов корректировки: определение факторов, влияющих на налоговые ставки автомобилей

Факторы определения коэффициентов корректировки

Для определения коэффициентов корректировки применяются различные факторы, такие как год выпуска автомобиля, объем двигателя, мощность, тип топлива, экологический класс, пробег, наличие каталитического нейтрализатора и другие параметры. Каждый фактор имеет свой весовой коэффициент, который применяется при расчете налоговой ставки.

Например, год выпуска автомобиля может быть одним из факторов, влияющих на налоговую ставку. Более старые автомобили часто облагаются более высокими налоговыми ставками, чем новые модели. Это связано с тем, что с течением времени автомобили стареют, требуют дополнительных затрат на обслуживание и имеют более низкую рыночную стоимость.

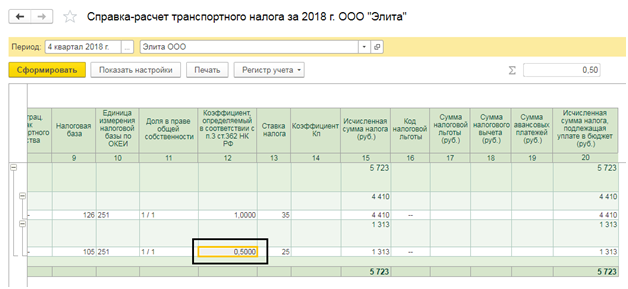

Использование коэффициентов корректировки в расчете налога

При расчете транспортного налога на автомобили коэффициенты корректировки умножаются на базовую налоговую ставку, которая зависит от категории и типа транспортного средства. Полученное значение является окончательной налоговой ставкой, которую должен заплатить владелец автомобиля.

Например, при расчете налога на автомобиль с учетом коэффициента корректировки на основе его объема двигателя, налоговая ставка может увеличиваться или уменьшаться в зависимости от конкретного значения объема двигателя. Это позволяет более точно учесть экологическую эффективность и экономическую ценность автомобиля.

Таким образом, применение коэффициентов корректировки позволяет более точно учитывать характеристики автомобилей при расчете транспортного налога. Это способствует более справедливому распределению налоговой нагрузки и стимулирует владельцев автомобилей к выбору более экологически чистых и эффективных моделей.

Подготовка и оплата декларации об оплате автомобильного налога

Перед началом заполнения декларации необходимо собрать все необходимые документы и информацию о транспортном средстве. В частности, это может включать ПТС (Паспорт Транспортного Средства), свидетельство о регистрации автомобиля, информацию о характеристиках и классе автомобиля, а также данные о предыдущих платежах по данному налогу. Кроме того, необходимо быть готовым предоставить информацию о текущей стоимости автомобиля и его использовании.

Подача налоговой декларации может осуществляться как в электронном формате через специальные онлайн-платформы, так и в письменном виде в налоговую инспекцию. В случае подачи в электронной форме, необходимо следовать инструкциям и заполнять все поля, указывая правильную информацию. При подаче письменной декларации, необходимо внимательно и четко заполнить все требуемые разделы с соблюдением указанных рекомендаций.

После подачи декларации, необходимо осуществить оплату налога в установленные сроки. Оплата может быть произведена как налогоплательщиком самостоятельно через банковские кассы и платежные системы, так и посредством банковских переводов или электронных платежных систем. При осуществлении оплаты, следует внимательно проверить правильность введенных реквизитов и суммы платежа.

Сбор и подготовка необходимых документов

Перед началом процедуры оформления налога вам следует собрать все необходимые документы, которые подтверждают владение автомобилем и состояние его технической исправности. В числе таких документов может быть свидетельство о регистрации транспортного средства, договор купли-продажи, паспорт автомобиля, документы о прохождении технического осмотра и другие.

При сборе документов необходимо быть внимательным и аккуратным, чтобы предоставить полную и достоверную информацию. Обратите внимание на сроки годности документов, чтобы избежать их просрочки во время процесса оформления налога. Проверьте, что все указанные в документах данные совпадают с реальными данными вашего автомобиля.

Также не забудьте подготовить копии всех документов, чтобы оставить их в органе, занимающемся оформлением налога. Копии подтверждающих документов могут понадобиться вам в будущем для различных операций, связанных с автомобилем.

Подача декларации и внесение платежа

В данном разделе представлена подробная информация о процедуре подачи декларации на транспортный налог и оплате соответствующего платежа. Важно отметить, что эти шаги обязательны для всех владельцев автомобилей и позволяют законно урегулировать налоговые обязательства перед государством.

Первым шагом необходимо заполнить специальную декларацию, в которой указываются все данные о транспортном средстве, оценочная стоимость и другая необходимая информация. При заполнении декларации владелец должен быть внимателен и точен, чтобы избежать ошибок и упущений, которые могут привести к нежелательным последствиям.

После заполнения декларации она должна быть подана в налоговую инспекцию по месту жительства или иного установленного законом порядка. Подача декларации должна быть осуществлена в установленные сроки, чтобы избежать штрафных санкций.

По получении декларации налоговый инспектор проводит ее проверку и осуществляет расчет суммы транспортного налога, который должен быть уплачен владельцем автомобиля. Результат расчета указывается в уведомлении о необходимости оплаты, которое отправляется владельцу.

После получения уведомления о необходимости оплаты транспортного налога, владелец автомобиля обязан в срок осуществить платеж. Оплата может быть произведена различными способами, включая банковский перевод, онлайн-платежи или личное посещение налоговой инспекции.

Важно отметить, что своевременная подача декларации и оплата транспортного налога являются обязательными действиями каждого владельца автомобиля. Несоблюдение данных процедур может повлечь за собой негативные последствия, включая штрафы и дополнительные обязательства перед налоговыми органами.